«Ось бачиш, все кудись рухається і в щось перетворюється, чому ж ти не задоволена?

«Аліса в Країні чудес» Льюїс Керролл.

НБУ 12 червня 2020 року знизив облікову ставку з 8% до 6%, що є найнижчим рівнем облікової ставки за історію незалежної України.

Теоретичний аспект

Облікова ставка (discount rate) – ключова процентна ставка Національного банку, за якою він здійснює основні операції з банками з надання або залучення коштів у межах проведення монетарної політики. Облікова ставка є орієнтиром ціни на гроші. Її динаміка характеризує стан монетарної політики (жорстка або м’яка). Розмір облікової ставки затверджується рішенням Правління Національного банку України.

Варто зазначити, що монетарна політика повинна підпорядковуватися стратегічній цілі.

До 2016 р. НБУ використовував таргетування валютного курсу, режиму, за якого встановлюється певне значення обмінного курсу (таргет), а використання інструментів монетарної політики спрямоване на досягнення заданої цілі. На початку 2016 р. було введено режим таргетування інфляції, тобто режиму за якого орієнтиром для монетарної політики виступає рівень інфляції. Наразі середньострокова інфляційна ціль становить 5%.

У разі, коли рівень прогнозованої інфляції вищий за цільове значення, центральний банк підвищує облікову ставку. Цей захід через механізм монетарної трансмісії має стримувати загальне зростання цін і наблизити інфляцію до цілі. У протилежному разі центральний банк знижує облікову ставку, стимулюючи загальне підвищення рівня цін.

Власне, НБУ пішов на зниження облікової ставки, з урахуванням того, що фактична інфляція деякий час була нижче цільового значення.

До основних інструментів регулювання грошово-кредитного ринку НБУ відносяться депозитні сертифікати та кредити рефінансування строком на 14 днів.

Крім того, НБУ має ще декілька інструментів: інтервенції на валютному ринку, обов’язкові резерви, операції РЕПО, операції своп та операції з державними цінними паперами.

Також варто зазначити, що протягом поточного року для підтримки ліквідності банківської системи та стимулювання банківського кредитування НБУ прийняв рішення:

- проводити тендери з довгострокового рефінансування до 5 років (починаючи з травня);

- збільшити до 90 днів (з 30 днів) термін надання кредитів рефінансування на щотижневих тендерах;

- розширити перелік прийнятної застави муніципальними облігаціями та облігаціями, випущеними під державні гарантії;

- запровадити своп операції з МФО, де НБУ виступатиме гарантом надання ліквідності за цими інструментами. Операції передбачають купівлю валюти в МФО на умовах своп для короткострокового кредитування бізнесу та муніципалітетів;

- запровадити процентний своп.

Аналіз ключових відсоткових ставок світових ЦБ свідчить про те, що утримувати ціну грошей на низькому рівні в середньостроковій та довгостроковій перспективі без ризику підвищення інфляції (ризики для України), можуть дозволити собі лише високорозвинені високо інновативні економіки.

Чому це важливо розуміти

Говорячи про оцінку впливу інструментів монетарної політики на економічні процеси варто розуміти, що усі без винятку інструменти регулювання грошово-кредитного ринку НБУ:

1. Застосовуються або можуть застосовуватися одночасно.

2. Працюють в обидві сторони – як на збільшення так і на зменшення ліквідності в системі.

Тобто на рівень ліквідності в системі з точки зору застосування інструментів НБУ будуть впливати декілька факторів одночасно: вид інструменту який застосовується, обсяги надання/стерилізації коштів та період протягом якого працює інструмент, прозорості та проведення рефінансування на ринкових умовах.

Наразі обсяг коррахунків банківської системи знаходиться на рівні 50-60 млрд. грн. Це достатньо високий рівень для банківської системи України.

В умовах високого рівня невизначеності подальша монетарна політика Національного банку залежатиме насамперед від:

- глибини падіння споживчого попиту, яке послаблює інфляційний тиск,

- а з іншого боку – від швидкості відновлення ділової активності на тлі пом’якшення карантину, яке прискорить зростання цін.

Практика застосування

Таким чином, монетарна політика є набором інструментів, за допомогою яких ЦБ через відсоткові ставки чинить вплив на всіх без винятку економічних агентів та на економічну динаміку в цілому.

Однак, в реальності вплив зміни параметрів монетарної політики на економіку не завжди є лінійним та прямо пропорційним.

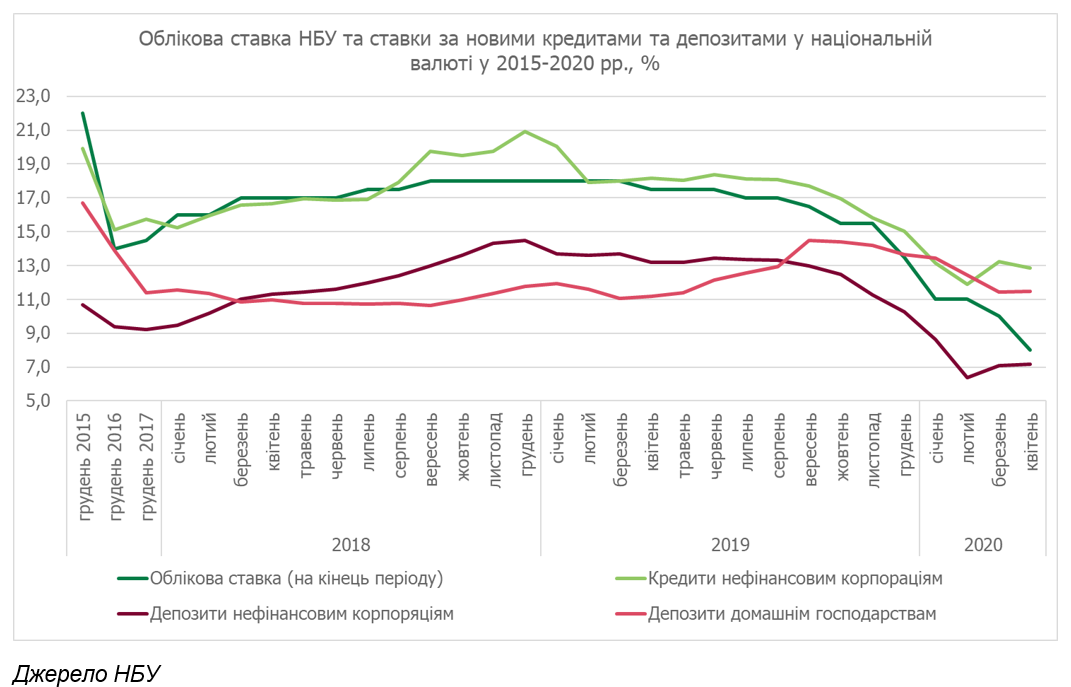

Наприклад, ставки за депозитами та кредитами банків з одного боку формуються під впливом короткострокових ставок на міжбанківському ринку, з іншого – залежать від довіри до банківської системи, рівня конкуренції у банківській системі, інфляційних очікувань, попиту на кредити тощо. Протягом 2019 р. НБУ знизив облікову ставку з 18% річних до 13,5%, при цьому ставки за депозитами у національній валюті знизилися з 16% до 14-15%. Динаміка вартості залучених коштів нефінансовими корпораціями у визначені періоди також відрізняється від динаміки облікової ставки та більше корелює з вартістю депозитів.

Коли очікувати вплив на економіку від зміни облікової ставки

Процес впливу ключової процентної ставки на економіку називається трансмісійним механізмом монетарної політики.

Трансмісія через усі канали займає певний час – часовий лаг.

В Україні зміна облікової ставки НБУ найбільше впливає на рівень інфляції через 9–18 місяців. Крім того, як свідчить практика, часовий лаг між зниженням облікової ставки та ставками за кредитами комерційних банків становить 1-2 місяця.

Схильність або ухилення від ризиків як функція обсягу вільних коштів та загального стану економіки

Говорячи про прямий вплив базової ставки на вартість активів, слід зауважити, що в першу чергу це стосується ОВДП, депозитних сертифікатів та кредитів овернайт. На вартість кредитів для домогосподарств та реального сектору впливає безліч інших факторів.

Факторами ризику під час рішень щодо вартості та напрямку розміщення вільних коштів у банківській системі України також є: недостатня реформованість судової системи, що не дозволяє повноцінно захистити права кредиторів, складність/неможливість стягнення та реалізації застави, недостатня кількість прозорих та платоспроможних позичальників, недостатня прозорість та «регульованість» ринку нерухомості (для ринку іпотеки) тощо.

Аналіз історичних даних свідчить про існування випадків, коли обсяги рефінансування НБУ чітко співпадали з обсягами купівлі комерційними банками іноземної валюти на міжбанку на наступний день після проведення тендеру, або з обсягами купівлі банками ОВДП на первинному ринку.

Залежно від фази економічної динаміки та наявності системних проблем в економіці, ієрархія векторів спрямування вільних коштів економічними агентами може змінюватися.

Типовим прикладом є кореляція динаміки обсягу монетарної бази США та індексу S&P500 – безпрецедентні обсяги дармової ліквідності спрямовуються комерційними банками в більшому ступені в високоризикові фінансові активи.

В період дії карантину погіршився фінансовий стан представників реального сектору і домогосподарств, отже платоспроможних позичальників стало ще менше.

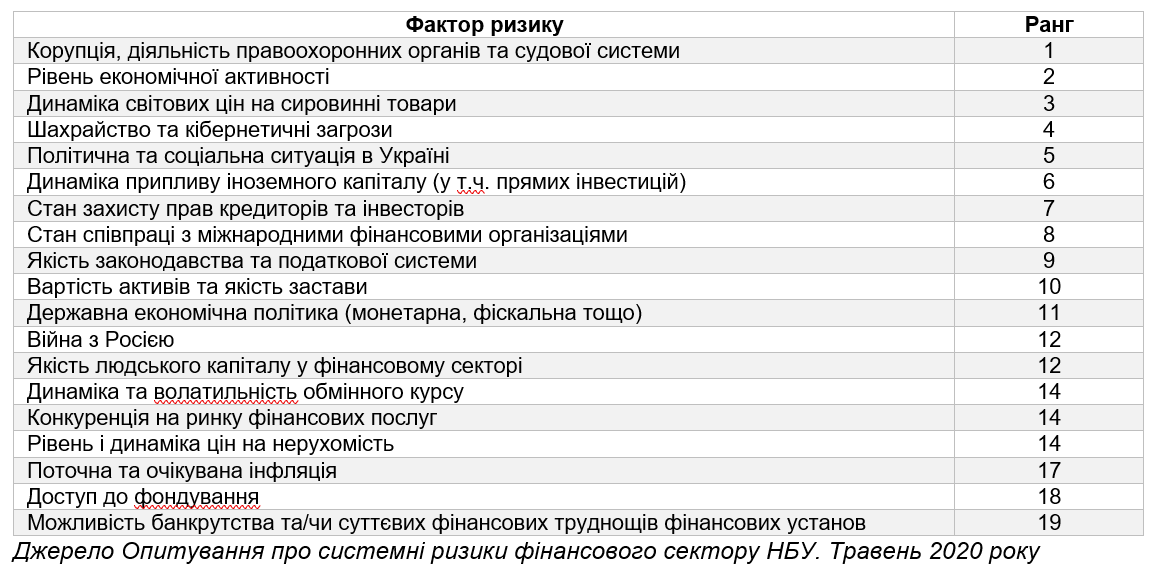

За даними «Опитування про системні ризики фінансового сектору» НБУ за травень 2020 р., респонденти відзначають погіршення загального стану у фінансовому секторі та зниження схильності до ризику.

За даними «Опитування про умови банківського кредитування» НБУ за 2 кв. 2020 р., комерційні банки:

- суттєво підвищили та планують подальше посилення жорсткості стандартів кредитування;

- збільшили оцінку ризиків;

- очікують зменшення обсягу схвалення кредитних заявок;

- очікують зменшення кредитного попиту корпоративного сектору.

За даними «Опитування про системні ризики фінансового сектору» за травень 2020 р., керівники банків та небанківських фінансових установ вчергове визначили головними джерелами ризику є: загальний рівень корупції, діяльність правоохоронних органів та судової системи в країні.

Ранги факторів ризику (за сумарною часткою відповідей “дуже високий” та “високий”)

Тому, з урахуванням кількості супутніх ризиків, швидкого зростання обсягів кредитування очікувати не варто, а ставка за кредитами може змінитися не суттєво, або майже не змінитися (принаймні у короткостроковій перспективі).

Вплив зниження облікової ставки на будівельну галузь

За даними опитування «Ділові очікування підприємств» НБУ за 1 кв. 2020 р. (опитування проводилося до введення карантинних заходів) з точки зору видів економічної діяльності найбільші очікування щодо збільшення потреби у позикових коштах відзначили підприємства будівельної галузі. З точки зору розміру підприємств – середні підприємства.

При цьому 61% респондентів відзначили високі відсоткові ставки як головну перешкоду для залучення кредиту.

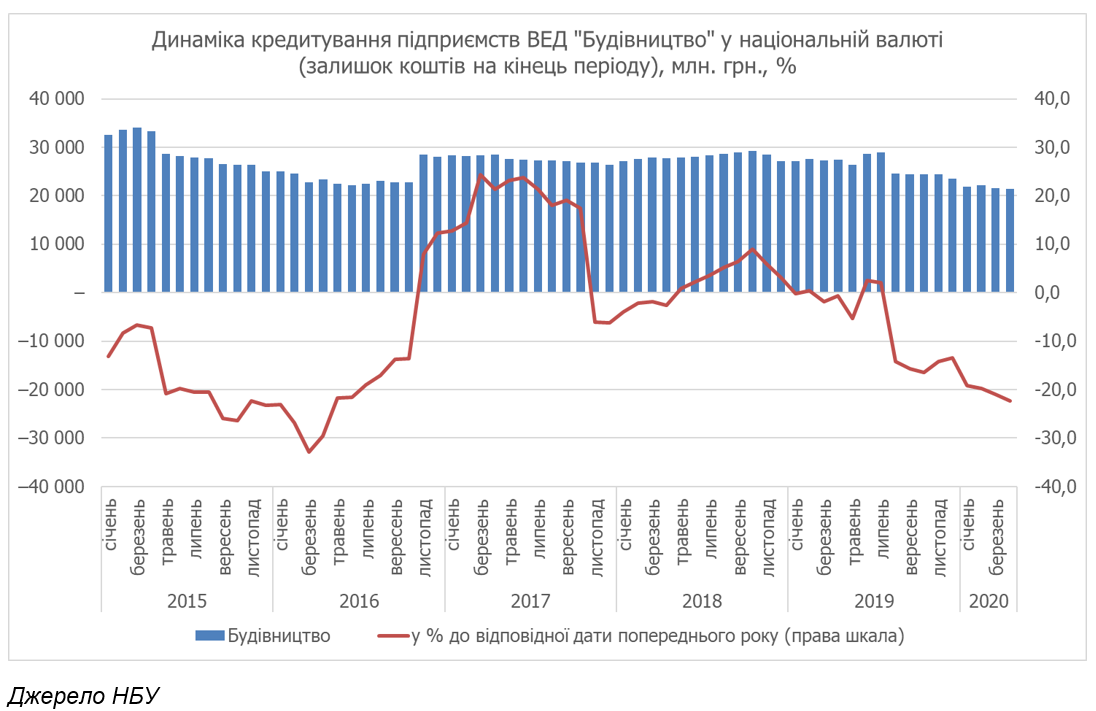

У квітні обсяг кредитів, наданих будівельним компаніям у національній валюті становив 21,3 млрд. грн. (зниження до відповідного періоду попереднього року на 22,4%).

Більше 70% інвестицій здійснюються завдяки власним коштам компаній та лише 7% за допомогою банківських позик.

Структура капітальних інвестицій за джерелами фінансування, %

У структурі капітальних інвестицій підприємств з точки зору розміщення коштів у 1 кв. 2020 р. традиційно домінують машини та обладнання – більше 30%. Інвестиції у житлове та нежитлове будівництво становили 25%

Структура капітальних інвестицій за видами активів, %

Таким чином, як для будівельних компаній, так і для підприємств інших галузей, висока вартість позикового ресурсу на тлі структурних дисбалансів та відсутності впевненості у перспективах розвитку економіки створюють негативний синергетичній ефект в контексті використання відсоткової ставки як інструмента здійснення інвестиційного процесу.

За інформацією НБУ, вартість довгострокових кредитів рефінансування (ймовірна ресурсна база для надання довгострокових кредитів) для комерційних банків за новими умовами буде розраховуватися як облікова ставка Національного банку плюс стала величина у процентних пунктах, що діє на день видачі кредиту і буде незмінною протягом всього строку користування рефінансуванням.

Враховуючи зазначене, запровадження НБУ механізму довгострокового рефінансування та зниження його вартості створюють сприятливі умови для розвитку довгострокового кредитування. Однак, зростання обсягів інвестицій у будівельну галузь буде залежати від реальних структурних змін в економіці.

Щодо попиту на нерухомість з боку населення

У 2008 р. фундаментальними факторами, які спричинили надування бульбашки на ринку нерухомості були:

1. Режим валютного курсу в Україні. А саме – фіксований валютний курс.

2. Відсутність розвиненого фондового, фінансового, валютного ринку. Тобто – відсутність інструментів хеджування валютних ризиків та інструментів інвестицій для населення.

Тоді жорсткою монетарною політикою НБУ сприяв зростанню внутрішніх відсоткових ставок, що, з урахуванням високого диференціалу між внутрішньою та світовою ставкою, спричинило притік іноземної валюти від нерезидентів (стратегія Carry trade – отримання прибутку на різниці відсоткових ставок).

Відсоткові ставки в іноземній валюті були нижче, ніж в національній і це відбувалося на тлі зростання економіки. За відсутності в Україні розвинених ринків (фондового, фінансового), купівля житла домогосподарствами стала безальтернативним варіантом інвестування.

Наразі зберігається висока різниця між світовою ставкою та ставкою на внутрішньому ринку – наприклад, ключова ставка в Єврозоні становить 0%.

Однак, паралельно існують супутні процеси, які закривають доступ до дешевого кредитного ресурсу:

- ухилення від ризиків іноземними інвесторами, а саме – купівля ОВДП, номінованих у гривні (за підсумком 2019 р. обсяг ОВДП на балансі нерезидентів становив близько 4 млрд. дол. США) та домогосподарствами;

- низка факторів внутрішнього походження (економічна динаміка, структурні проблеми в економіці, дефіцит платоспроможних позичальників, негативна кредитна історія та ін.);

- скорочення частки іноземного капіталу у банківській системі.

У 2020 р. ставка за іпотечним кредитом у 17-18% доступна лише окремим категоріям позичальників за умови виконання визначених вимог. В середньому реальні ставки з іпотеки в Україні сягають до 25%. При цьому загальна кількість банків, готових надавати іпотечні кредити в Україні становить менше 10 банків, що свідчить про наявність суттєвих ризиків.

Ускладнюють отримання іпотечного кредиту в Україні й жорсткі вимоги банків до позичальника на тлі падіння доходів населення.

За даними «Опитування про умови банківського кредитування» НБУ за 2 кв. 2020 р., падіння попиту на іпотечне кредитування пов’язане зі зменшенням споживчої впевненості і заощаджень домогосподарств. Банки очікують подальшого істотного скорочення попиту з боку населення як на іпотечні, так і на споживчі кредити.

В таких умовах зниження вартості іпотеки до навіть 10% не вирішує питання доступності житла для населення.

Тому від зниження облікової ставки можна очікувати зниження вартості позикового ресурсу, та підвищення попиту з боку деяких категорій громадян, однак, враховуючи системність проблеми, не іпотечного буму.

Висновки

Зниження облікової ставки та розвиток ефективних інструментів процентної політики НБУ є одним із важливих кроків на шляху відновлення позитивної економічної динаміки та використання економічними агентами відсоткової ставки як інструменту здійснення інвестиційного процесу.

Однак, облікова ставка лише вказує на можливий напрямок руху та не гарантує його, а вартість коштів не є єдиним фактором прийняття рішень при виборі інструментів інвестування, тому багато буде залежати від подолання системних диспропорцій в економіці.

Без усунення системних перешкод навіть подальше зниження облікової ставки не може гарантувати отримання позитивного ефекту від періоду дешевих грошей.